《中华人民共和国印花税法》自2022年7月1日起施行,1988年8月6日国务院发布的《中华人民共和国印花税暂行条例》同时废止。该法明确印花税的计税依据如下:(一)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;(二)应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款;(三)应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额;(四)证券交易的计税依据,为成交金额。同时,对应税凭证的副本或者抄本等八种凭证免征印花税。根据国民经济和社会发展的需要,国务院对居民住房需求保障、企业改制重组、破产、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

《中华人民共和国印花税法》是全国人民代表大会常务委员会批准的中国国家法律文件。

2021年6月10日,第十三届全国人民代表大会常务委员会第二十九次会议通过《中华人民共和国印花税法》,自2022年7月1日起施行。1988年8月6日国务院发布的《中华人民共和国印花税暂行条例》同时废止。

2022年6月,国家知识产权局发布公告:《中华人民共和国印花税法》征收范围不包括“权利、许可证照”,国家知识产权局将自2022年7月1日起终止印花税代征业务。

1988年8月6日国务院公布的《中华人民共和国印花税暂行条例》。

2018年11月1日,为了贯彻落实税收法定原则,提高立法公众参与度,广泛凝聚社会共识,推进科学立法、民主立法、开门立法,财政部起草了《中华人民共和国印花税法(征求意见稿)》,向社会公开征求意见。

2021年1月4日,国务院总理李克强主持召开国务院常务会议,通过《中华人民共和国印花税法(草案)》。2月27日,印花税法草案提请十三届全国人大常委会第二十六次会议审议,草案总体上保持现行税制框架和税负水平基本不变。

2021年6月10日,第十三届全国人民代表大会常务委员会第二十九次会议通过《中华人民共和国印花税法》,自2022年7月1日起施行。1988年8月6日国务院发布的《中华人民共和国印花税暂行条例》同时废止。

2022年6月,国家知识产权局发布公告:《中华人民共和国印花税法》征收范围不包括“权利、许可证照”,国家知识产权局将自2022年7月1日起终止印花税代征业务。

第一条 在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人,应当依照本法规定缴纳印花税。

在中华人民共和国境外书立在境内使用的应税凭证的单位和个人,应当依照本法规定缴纳印花税。

第二条 本法所称应税凭证,是指本法所附《印花税税目税率表》列明的合同、产权转移书据和营业账簿。

第三条 本法所称证券交易,是指转让在依法设立的证券交易所、国务院批准的其他全国性证券交易场所交易的股票和以股票为基础的存托凭证。

证券交易印花税对证券交易的出让方征收,不对受让方征收。

第四条 印花税的税目、税率,依照本法所附《印花税税目税率表》执行。

(一)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;

(二)应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款;

(三)应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额;

第六条 应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。

计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

第七条 证券交易无转让价格的,按照办理过户登记手续时该证券前一个交易日收盘价计算确定计税依据;无收盘价的,按照证券面值计算确定计税依据。

第八条 印花税的应纳税额按照计税依据乘以适用税率计算。

第九条 同一应税凭证载有两个以上税目事项并分别列明金额的,按照各自适用的税目税率分别计算应纳税额;未分别列明金额的,从高适用税率。

第十条 同一应税凭证由两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。

第十一条 已缴纳印花税的营业账簿,以后年度记载的实收资本(股本)、资本公积合计金额比已缴纳印花税的实收资本(股本)、资本公积合计金额增加的,按照增加部分计算应纳税额。

(二)依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

(三)中国人民解放军、中国人民武装警察部队书立的应税凭证;

(四)农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

(五)无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

(六)财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

(七)非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

根据国民经济和社会发展的需要,国务院对居民住房需求保障、企业改制重组、破产、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

不动产产权发生转移的,纳税人应当向不动产所在地的主管税务机关申报缴纳印花税。

第十四条 纳税人为境外单位或者个人,在境内有代理人的,以其境内代理人为扣缴义务人;在境内没有代理人的,由纳税人自行申报缴纳印花税,具体办法由国务院税务主管部门规定。

证券登记结算机构为证券交易印花税的扣缴义务人,应当向其机构所在地的主管税务机关申报解缴税款以及银行结算的利息。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

第十六条 印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款;实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。

证券交易印花税按周解缴。证券交易印花税扣缴义务人应当自每周终了之日起五日内申报解缴税款以及银行结算的利息。

第十七条 印花税可以采用粘贴印花税票或者由税务机关依法开具其他完税凭证的方式缴纳。

印花税票粘贴在应税凭证上的,由纳税人在每枚税票的骑缝处盖戳注销或者画销。

第十八条 印花税由税务机关依照本法和《中华人民共和国税收征收管理法》的规定征收管理。

第十九条 纳税人、扣缴义务人和税务机关及其工作人员违反本法规定的,依照《中华人民共和国税收征收管理法》和有关法律、行政法规的规定追究法律责任。

第二十条 本法自2022年7月1日起施行。1988年8月6日国务院发布的《中华人民共和国印花税暂行条例》同时废止。

全额退还增值税留抵税额政策行业范围扩大,新增批发零售业等7个行业财政部、税务总局发布《关于扩大全额退还增值税留抵税额政策行业范围的公告》,自2022年7月1日起,扩大《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部 税务总局公告2022年第14号)规定的制造业等行业留抵退税政策的适用范围,增加“批发和零售业”、“农、林、牧、渔业”、“住宿和餐饮业”、“居民服务、修理和其他服务业”、“教育”、“卫生和社会工作”和“文化、体育和娱乐业”7个行业(以下称批发零售业等行业),实施按月全额退还增量留抵税额以及一次性退还存量留抵税额的留抵退税政策。符合条件的批发零售业等行业企业,可以自2022年7月纳税申报期起向主管税务机关申请退还增量留抵税额。符合条件的批发零售业等行业企业,可以自2022年7月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。财政部印发《关于进一步加大政府采购支持中小企业力度的通知》,自2022年7月1日起执行。《通知》要求,严格落实支持中小企业政府采购政策,规范资格条件设置,降低中小企业参与门槛,确保中小企业合同份额。要通过提高预付款比例、引入信用担保、支持中小企业开展合同融资、免费提供电子采购文件等方式,为中小企业参与采购活动提供便利。要严格按规定及时支付采购资金,不得收取没有法律法规依据的保证金,有效减轻中小企业资金压力。调整对小微企业的价格评审优惠幅度。货物服务采购项目给予小微企业的价格扣除优惠,由财库〔2020〕46号文件规定的6%—10%提高至10%—20%。提高政府采购工程面向中小企业预留份额。400万元以下的工程采购项目适宜由中小企业提供的,采购人应当专门面向中小企业采购。《关于支持外贸新业态跨境人民币结算的通知》7月21日起实施中国人民银行印发《关于支持外贸新业态跨境人民币结算的通知》,支持银行和支付机构更好服务外贸新业态发展,自2022年7月21日起实施。《通知》主要内容包括:一是加大对外贸新业态的支持力度,完善跨境电商等外贸新业态跨境人民币业务相关政策;二是将支付机构跨境业务办理范围由货物贸易、服务贸易拓宽至全部经常项下;三是明确银行、支付机构等相关业务主体展业和备案要求;四是明确业务真实性审核、反洗钱、反恐怖融资、反逃税以及数据报送等要求,压实银行与支付机构展业责任,防控业务风险。财政部、国家卫生健康委联合发布《关于提高计划生育家庭特别扶助制度扶助标准的通知》,决定自2022年7月1日起,提高计划生育家庭特别扶助制度扶助标准。独生子女死亡家庭特别扶助金标准由每人每月450元提高至每人每月590元;独生子女伤残家庭特别扶助金标准由每人每月350元提高至每人每月460元。一级计划生育手术并发症人员特别扶助金标准由每人每月400元提高至每人每月520元;二级计划生育手术并发症人员特别扶助金标准由每人每月300元提高至每人每月390元;三级计划生育手术并发症人员特别扶助金标准由每人每月200元提高至每人每月260元。 国家铁路局、公安部公布《铁路旅客禁止、限制携带和托运物品目录》,自2022年7月1日起施行。原《国家铁路局 公安部关于发布铁路<禁止携带物品目录>的公告》(国铁运输监〔2015〕3号)同时废止。《目录》明确禁止托运和随身携带枪支子弹类(含主要零部件)、爆炸物品类、管制器具、易燃易爆物品、毒害品等十类物品,并对禁止随身携带但可以托运的物品、限制随身携带的物品作出规定。包装密封完好、标志清晰且酒精体积百分含量大于或者等于24%、小于或者等于70%的酒类饮品累计不超过3000毫升;香水、花露水、喷雾、凝胶等含易燃成分的非自喷压力容器日用品,单体容器容积不超过100毫升,每种限带1件。自2022年7月1日起出厂的淋浴器、净水机产品必须加施水效标识

国家发展改革委、水利部、市场监管总局联合印发《中华人民共和国实行水效标识的产品目录(第三批)及淋浴器、净水机水效标识实施规则》。《淋浴器水效标识实施规则》覆盖的产品范围是安装在建筑物内的冷、热水供水管路末端,公称压力(静压)不大于1.0MPa,介质温度为4℃—90℃条件下的盥洗室(洗手间、浴室)、淋浴房等卫生设施上使用的淋浴器(含花洒或花洒组合)。淋浴器水效标识标注的主要信息包括生产者、产品规格型号、水效等级、流量等内容。《净水机水效标识实施规则》覆盖的产品范围是以市政自来水或其他集中式供水为原水,以反渗透膜或纳滤膜作为主要净化元件,供家庭或类似场所使用的小型净水机。净水机水效标识标注的主要信息包括生产者、产品规格型号、水效等级、净水产水率、额定总净水量等。自2022年7月1日起出厂的淋浴器、净水机产品必须加施水效标识,2022年7月1日前出厂或进口的产品,可延迟至2023年7月1日前加施。住房和城乡建设部发布行业标准《房屋建筑统一编码与基本属性数据标准》,编号为JGJ/T496-2022,自2022年7月1日起实施。行业标准《房屋代码编码标准》(JGJ/T246-2012)同时废止。制定此标准为了规范和统一房屋建筑编码及其基本属性,提供房屋建筑全生命周期数字化管理的信息共享和数据基础。标准明确建筑码、基本属性采集、数据处理和信息共享应用,不适用于构筑物。对载客类、载货类等通用航空活动安检、运输管理提出更高要求交通运输部制定公布了《通用航空安全保卫规则》,自2022年7月1日起施行。《规则》明确了对通用航空器运营人安保工作的具体要求:一是明确运营人对通航安保工作承担主体责任;二是要求运营人制定安保方案并及时修订、妥善保存,并要有安保机构或安保负责人负责协调落实安保责任;三是要求运营人加强人员管理,对相关人员开展背景调查、安保培训,提高从业人员安全素养;四是要求运营人采取有效安保措施确保航空器安全;五是考虑到载客类、载货类等通用航空活动事关公众安全,对其安全检查、人员或物品的运输管理提出了更高要求。为规范银行间债券市场债券借贷业务,保护市场参与者合法权益,提高市场流动性,中国人民银行制定公布《银行间债券市场债券借贷业务管理办法》,自2022年7月1日起实施。《办法》从市场参与者、履约保障品、主协议等方面完善债券借贷制度,包括支持市场参与者规范开展集中债券借贷业务等,提高债券借贷交易效率和灵活性。同时,为加强风险防范,《办法》明确了大额借贷报告及披露、风险监测、自律管理等有关要求。

中国共产党章程及中国共产党简历(全文)中国共产党章程(全文)

中国共产党章程及中国共产党简历(全文)中国共产党章程(全文)

社会主义核心价值观的基本内容与解读(全文)

社会主义核心价值观的基本内容与解读(全文)

中华人民共和国宪法(全文)以及制定宪法的全过程介绍

中华人民共和国宪法(全文)以及制定宪法的全过程介绍

法治中国六部行政“大法”涉及的时限规定(全文)

法治中国六部行政“大法”涉及的时限规定(全文)

中华人民共和国民法典(全文)

中华人民共和国民法典(全文)

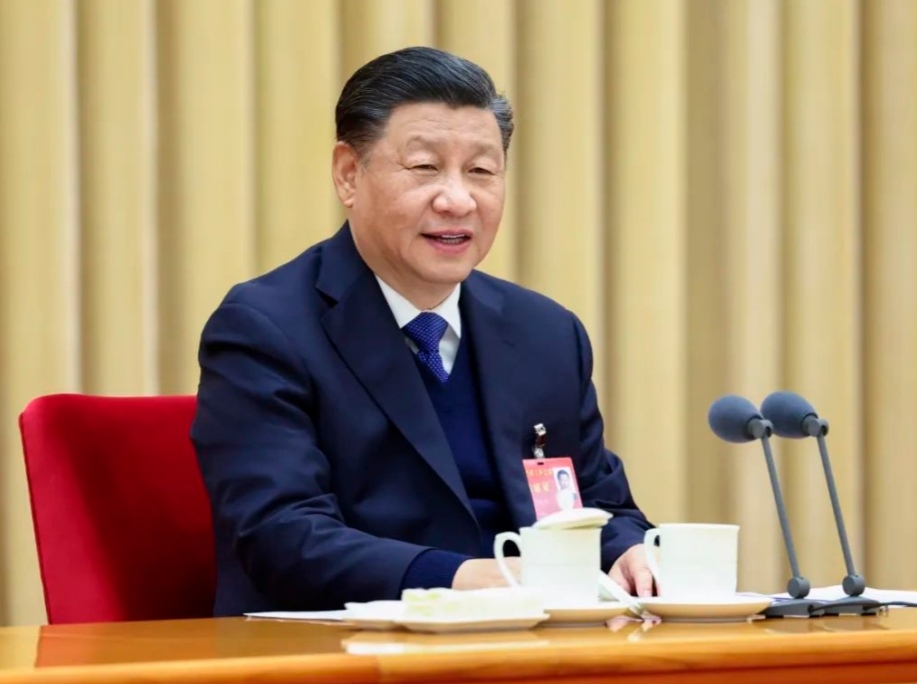

国家主席习近平签署二十二、二十三、二十四号主席令

国家主席习近平签署二十二、二十三、二十四号主席令

严禁教师漠视纵容欺凌,严禁挤占课间10分钟……教育部重点规范整治!

严禁教师漠视纵容欺凌,严禁挤占课间10分钟……教育部重点规范整治!

中华人民共和国国务院令 第783号

中华人民共和国国务院令 第783号

中华人民共和国国务院令 第782号

中华人民共和国国务院令 第782号